Сложный процент часто называют «восьмым чудом света», ведь именно он способен превращать скромные сбережения в значительный капитал благодаря эффекту экспоненциального роста. На фондовом рынке этот механизм проявляется через реинвестирование дивидендов, рост стоимости акций и долгосрочное удержание инвестиций.

В то же время многие инвесторы недооценивают его потенциал, сосредотачиваясь на краткосрочных колебаниях и рыночном шуме. Какой механизм работы сложного процента, стратегии применения и потенциальные риски в статье расскажет инвестиционный эксперт Евгений Пилипец.

Как работает сложный процент в инвестициях

Сложный процент — это процесс, при котором проценты начисляются не только на первоначальную сумму инвестиций, но и на уже полученную прибыль. Математически это описывается формулой: A=P×(1+r)t где:

- A — конечная сумма,

- P – начальная сумма инвестиций,

- r — годовая ставка доходности,

- t – время в годах.

На фондовом рынке этот механизм реализуется из-за роста стоимости акций и реинвестирования дивидендов. К примеру, инвестируя в компании с дивидендными выплатами и направляя эти дивиденды на покупку дополнительных акций, инвестор запускает эффект экспоненциального роста портфеля.

Для сравнения рассмотрим простой процент, где доход начисляется только на первоначальную сумму. В краткосрочном плане разница может показаться незначительной, но на длинном инвестиционном горизонте она становится принципиальной.

Инвестируя $10 000 под 7% годовых на 30 лет по сложному проценту, сумма вырастет примерно до $76 122, тогда как по простому — лишь до $31 000. Это наглядно демонстрирует, какое время усиливает эффект компаундинга.

Еще более мощным этот эффект становится при условии регулярных взносов. Например, ежемесячные инвестиции по $100 при той же ставке 7% в течение 30 лет позволяют накопить около $121 997. Дисциплинированность и последовательность в инвестициях часто создают значительный капитал благодаря компаундингу.

Почему инвесторы недооценивают сложный процент

Несмотря на очевидные преимущества, компаундинг часто остается недооцененным. Основные причины этого в психологии и поведенческих финансах.

- Психологический фактор дисперсии возвратов. Средняя доходность рынка не означает гарантию равномерного ежегодного роста: периоды высокой доходности сменяются падением. Инвесторы часто фокусируются на краткосрочных потерях, игнорируя долгосрочную динамику. Исследования показывают, что из-за эмоциональных решений фактическая доходность многих инвесторов ниже среднерыночной.

- Иллюзия компаундных возвратов. Люди недооценивают экспоненциальный рост. Большинство воспринимает будущие результаты линейно, не осознавая, сколь сильно эффект сложного процента проявляется на длинном инвестиционном горизонте.

- Краткосрочное мышление. В мире скорых сделок и соцсетей инвесторы часто ищут мгновенный результат, игнорируя главный ресурс компаундинга — время. Чем раньше начать инвестирование, тем сильнее будет эффект. Отложенное решение часто стоит потерянных лет роста.

- Воздействие негативных возвратов. Падение портфеля на 20% требует роста на 25% для восстановления. Эта темная сторона компаундинга часто пугает инвесторов и заставляет их выходить с рынка в неудачный момент.

- Недооценка регулярных взносов. Распространено мнение, что для инвестирования нужны большие суммы, хотя на практике последовательные небольшие инвестиции формируют долгосрочный результат.

Практические расчеты и сценарии

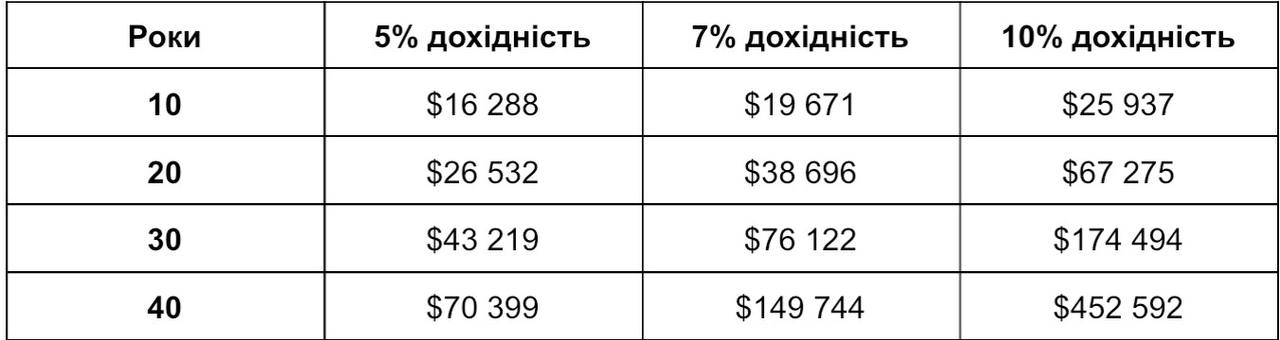

Чтобы лучше проиллюстрировать потенциал сложного процента, рассмотрим условные расчеты для первоначальной инвестиции в $10 000 без дополнительных взносов:

Эти данные показывают экспоненциальный характер роста: при доходности 10% годовых в течение 40 лет сумма увеличивается более чем в 45 раз. Подобные расчеты основываются на исторических данных индекса S&P 500, средняя долгосрочная доходность которого колеблется на уровне 10%.

Риски и как их минимизировать

Несмотря на свою силу, компаундинг не лишен рисков. Рыночная волатильность может приводить к временным просадкам портфеля. Инфляция уменьшает реальную доходность – исторически на уровне около 3-4% в год. Экономические кризисы, как в 2008 или 2020 гг., становятся серьезным испытанием для терпения инвесторов.

Чтобы минимизировать эти риски, важно придерживаться нескольких принципов:

- долгосрочный инвестиционный горизонт — не менее 10-15 лет,

- эмоциональный контроль — избегание панических решений при падении рынка,

- регулярный просмотр портфеля – ребалансировка ежегодно для поддержания оптимальной структуры.

Когда стратегия и время работают вместе

Долгосрочный потенциал сложного процента на фондовом рынке — мощный инструмент создания капитала, который часто недооценивают из-за психологических барьеров и краткосрочного мышления. Исторические данные S&P 500 свидетельствуют, что терпеливые инвесторы способны достигать экспоненциального роста капитала. Начните сегодня, инвестируйте последовательно — и время сделает все остальное.

Помните, компаундинг – это не о скорости, а о постоянстве. Именно регулярность решений и дисциплина формируютрезультат, который становится заметным спустя годы. Если вы инвестируете с холодной головой и четкой стратегией, будущее может оказаться гораздо богаче, чем кажется сегодня.

Автор: инвестиционный эксперт Евгений Пилипець

Подписывайтесь на Первый Бизнесовий в Telegram и Facebook и читайте самые важные и свежие новости первыми!