Инвесторы постоянно сталкиваются с проблемой неопределенности. Экономика развивается циклично, рынки мгновенно реагируют на любые риски и изменения в мире. Ни одна стратегия, основанная только на прогнозах, не может гарантировать стабильных результатов в долгосрочной перспективе. Именно поэтому особого внимания заслуживает стратегия All Weather, которая ставит целью не угадывать фазу рынка, а создавать портфель, способный работать эффективно в любых условиях.

Какие принципы лежат в основе All Weather? Почему стратегия сохраняет актуальность и универсальность? Как инвестор может использовать ее элементы для собственного портфеля? Об этом расскажет инвестиционная экспертка Маргарита Шахрова.

Почему снова вспоминают об All Weather?

Рэй Далио, основатель Bridgewater Associates — крупнейшего хедж-фонда в мире с активами более $150 млрд. Известный инвестор, предсказавший глобальные финансовые кризисы. В 1996 году он разработал стратегию All Weather для семейного траста, которая впоследствии превратилась в один из самых известных инвестиционных подходов современности.

Философия Далио основана на идее, что каждая инвестиция имеет свой «сезон» — идеальные условия для роста. Именно поэтому All Weather остается сбалансированной в любых макроэкономических сценариях — от инфляции и рецессий до периодов стабильного роста.

Недавно появилась новость, которая всколыхнула мир. Далио окончательно отошел от управления фондом: он покинул совет директоров и продал последние принадлежавшие ему акции Bridgewater. По данным The Wall Street Journal, этот шаг стал «идеальной кульминацией» передачи контроля.

Значительную долю в фонде, почти 20%, приобрел Суверенный фонд Брунея. Состояние Далио оценивается в $16 млрд. Он останется клиентом и наставником фонда, но его уход знаменует новую эру для Bridgewater.

Почему эта стратегия остается актуальной?

Существует способ инвестирования, который защищает капитал как в период стремительного роста, так и во время кризисов. Несмотря на стремительный взлет экономики или внезапный шторм кризиса. Именно об этом напомнила новость про уход Далио — время пересмотреть свой портфель и вспомнить об All Weather, подходе, проверенном десятилетиями!

Сегодня повышение ставок, торговые войны или сбои в цепочках поставок могут обрушить акции за считанные часы. Инвесторы паникуют, потому что в этих условиях трудно предсказать рынок. В таких условиях All Weather не заставляет гадать, что будет дальше — она готовит портфель к любому сценарию. Это своеобразная страховка инвестиций, которая позволяет спокойно спать даже во времена финансовых кризисов.

All Weather VS классический портфель 60/40

Есть и другая известная сбалансированная модель — портфель Рэя и Бартона (60/40): 60% акций, 40% облигаций. Он задумывался как универсальный. Однако его проседание в периоды высокой инфляции и кризисов (например, в 2022 году) показали, что простой диверсификации по классам активов сегодня недостаточно.

All Weather учитывает не только волатильность, но и макроэкономические циклы. Это делает стратегию более живой и адаптивной к нашей реальности.

В отличие от других подходов, она дает инвестору спокойствие: не нужно постоянно отслеживать новости от ФРС или колебания цен на нефть. В портфеле есть активы, которые держатся стабильно в любой фазе экономического цикла — рост, спад, инфляция или дефляция.

Почему подход работает и как воплотить его в инвестпортфель

В 1971 году президент США Ричард Никсон объявил, что доллар больше не привязан к золоту. Это решение сопровождалось 90-дневным замораживанием цен и зарплат, а также введением 10% надбавки на импорт. Валютные рынки охватила неопределенность, а Уолл-Стрит гудел от новостей. К удивлению многих, американские акции неожиданно выросли. Для Далио это стало первым важным уроком: рынки не всегда ведут себя «разумно».

А как бы сегодня отреагировал рынок на такую новость? Скорее всего, инвесторы ушли бы в кэш, рынок упал бы, а заголовки кричали бы о конце финансового мира. Хотя в наше время, когда информационные потоки переполнены «гиперсобытиями», удивить кого-то очень трудно.

Как работает All Weather: экономика как времена года

Экономика, как и погода, проходит через разные «сезоны». Далио выделяет четыре ключевых сценария, определяющих динамику активов:

- Рост инфляции: золото, товары

- Снижение инфляции или дефляция: облигации

- Рост экономики: акции

- Спад экономики: облигации

All Weather распределяет риски поровну между этими сценариями, а не просто делит капитал. Именно такой подход Далио называет «риск-паритетом» — и он отличает All Weather от традиционных портфелей, которые часто разрушаются в кризисы.

Формула All Weather: простой рецепт для всех

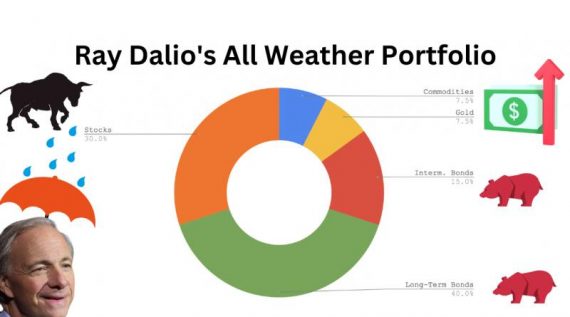

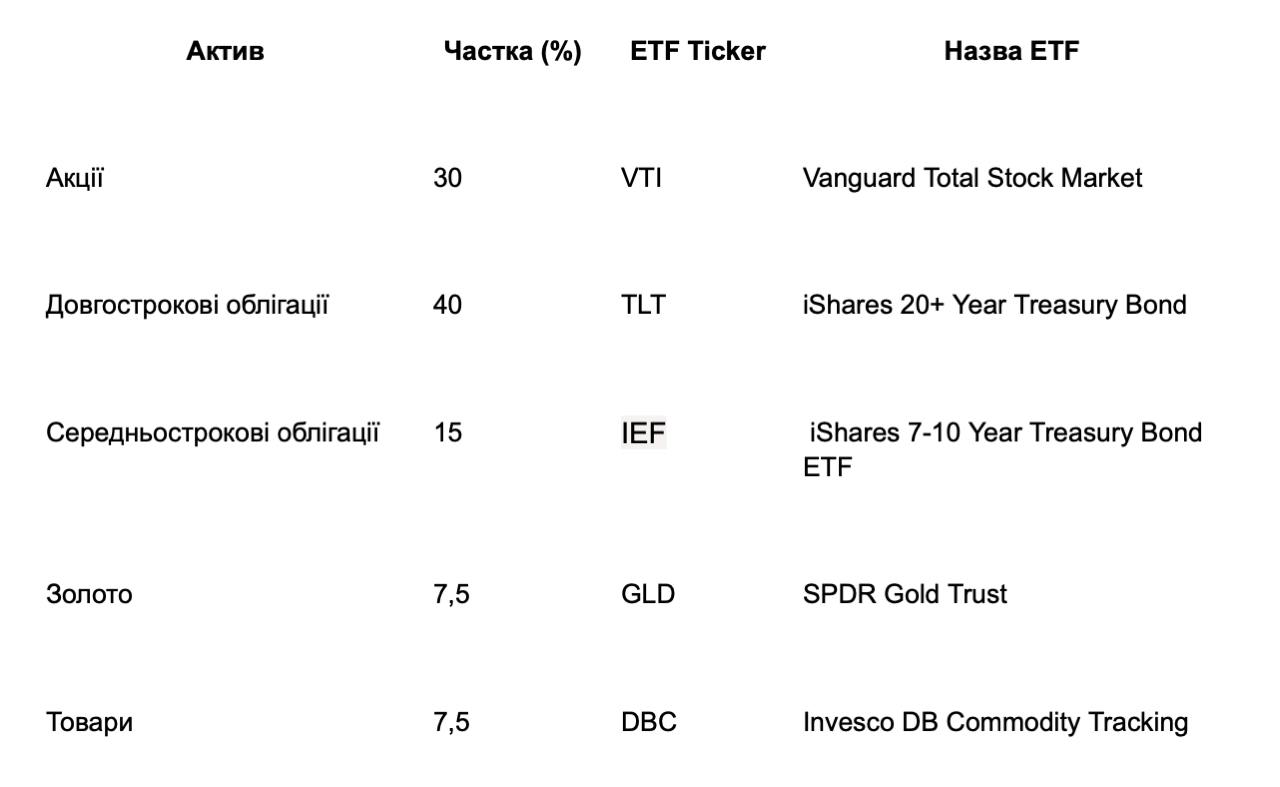

- Далио поделился упрощенной версией своей стратегии, которую может использовать любой инвестор — даже без миллиардов на счете. Структура портфеля выглядит так:

- 30% акций (ETF или отдельные акции роста)

- 40% долгосрочных облигаций (20–25 лет, для защиты в кризисы)

- 15% среднесрочных облигаций (7–10 лет, для стабильности)

- 7,5% золота (хедж против инфляции)

- 7,5% товаров (защита от роста цен)

Золото и товары защищают от быстрой инфляции, которая может навредить акциям и облигациям.

Иногда то, что кажется «мертвым грузом» в портфеле — например, золото или сырье — часто является единственным, что остается в плюсе, когда другие активы тонут.

Как это работает на практике: анализ исторических событий

Рассмотрим, как All Weather справлялась с реальными кризисами.

- 1984-2013 гг. — портфель в среднем приносил около 9,7% годовых, теряя всего 1,9% в кризисные годы.

- Во время Великой депрессии (по моделированию) — когда индекс S&P 500 обвалился на 64,4%, All Weather потерял около 20,5%.

- 2008 г. — традиционные портфели (50% акции, 50% облигации) просели на 25–40%, тогда как All Weather показал убытки на уровне 15-20% в зависимости от методики расчета.

В кризисных условиях портфель демонстрировал устойчивость: убытки были умеренными, а проседания — контролируемыми.

Впечатляет не только стабильность результатов, но и сам принцип: не пытаться угадать, а строить систему, способную выдержать любое состояние экономики.

Это и есть суть сбалансированной стратегии: не максимизировать прибыль любой ценой, а сохранять капитал и выдерживать давление в неопределенных условиях.

Пошаговый план внедрения All Weather

Шаги:

1. Определите сумму для инвестиций. Выберите, какую часть ваших средств направить на формирование портфеля по стратегии All Weather.

2. Распределите ее по указанным процентам. Определите, какую сумму инвестировать в каждый класс активов в соответствии с рекомендуемой структурой (например, 30% акции, 40% долгосрочные облигации и т. д.).

3. Приобретите ETF через брокера. На своем брокерском счете купите выбранные ETF, соответствующие каждому типу активов в портфеле.

4. Перенастраивайте портфель раз в год, чтобы скорректировать пропорции. Регулярно (например, ежегодно) проверяйте структуру портфеля и проводите ребалансировку. Если какая-то доля существенно отклоняется от запланированного распределения, продайте или докупите активы, чтобы восстановить баланс.

Почему этот подход подходит всем?

Этот подход прост и в то же время продуман. Он работает для инвесторов с разным опытом и целями:

- Начинающим. Если вы только осваиваете инвестиции и боитесь запутаться в цифрах, All Weather дает четкий план. Следуйте шагам — и ваш портфель уже работает на вас.

- Опытным инвесторам. Если вы любите анализировать рынки и пробовать смелые идеи, эта стратегия станет надежной базой, которая держит портфель в равновесии, пока вы тестируете новые подходы.

- Консервативным инвесторам. Если вы стремитесь сохранить капитал и не переживать из-за каждой новости с биржи, All Weather обеспечивает спокойствие и предсказуемость, чтобы вы могли наслаждаться жизнью.

Опытным инвесторам можно слегка скорректировать подход: увеличить долю акций, уменьшив вложения в товары и облигации, а вместо ETF выбрать акции отдельных компаний. Это дает больше контроля и потенциала для роста, если вы уверены в своем анализе.

Впечатляет то, что Рэй Далио, который работал с миллиардерами, решил поделиться своей стратегией с обычными людьми. Он считал, что раньше, чтобы инвестировать с Bridgewater, нужно было иметь $5 млрд и вложить минимум $100 млн. Теперь эта мудрость доступна каждому.

Плюсы и минусы All Weather

Преимущества:

- Устойчивость к кризисам. Эта стратегия выдерживает рыночные потрясения.

- Простота реализации. Через несколько часов настройки через ETF — и портфель готов.

- Не требует постоянного мониторинга. All Weather работает почти на «автопилоте».

Как и любая стратегия, All Weather также может иметь подводные камни:

- Может отставать во время быстрого роста рынка — чисто акционные портфели иногда приносят большую прибыль, но это плата за стабильность.

- Требует дисциплины для ежегодной перебалансировки активов. Раз в год нужно восстанавливать пропорции портфеля, что не сложно, но требует привычки.

All Weather подходит тем, кто ценит спокойствие и стабильность, готов пожертвовать частью прибыли ради уверенности. Начните с малого, изучайте рынок и позвольте стратегии стать вашим надежным партнером.

Помните:инвестиции всегда связаны с риском, и прошлые результаты не гарантируют будущего успеха.

Подписывайтесь на Первый Бизнесовий в Telegram и Facebook и читайте самые важные и свежие новости первыми!