Фондовый рынок не всегда находится в фазе активного роста, а значительную часть времени инвесторы сталкиваются с периодами консолидации, повышенной неопределенности и ограниченными возможностями для реализации потенциала портфеля.

В таких условиях на первый план выходят стратегии, позволяющие повысить эффективность инвестиций без радикального пересмотра структуры активов и существенного увеличения рисков. Одной из таких стратегий есть использование опционных инструментов для формирования дополнительного денежного потока — подробнее об этом расскажет инвестиционный эксперт Александр Тугушев.

Когда роста нет, но доход возможен

Одним из инструментов есть стратегия покрытых коллов. Она не направлена на агрессивный рост и не ставит своей целью обогнать рынок любой ценой. Ее логика гораздо проще и практичнее. Инвестор владеет акциями и продает call-опционы на эти же акции, получая опционную премию. В сущности, рынок платит за время ожидания.

Ключевая идея состоит в том, что время и волатильность имеют собственную стоимость. Если акция не демонстрирует стремительный рост, портфель все равно может генерировать доход за счет продажи права на потенциальный рост. Именно поэтому покрытые коллы часто применяются в периоды неопределенности или бокового движения, когда перспектива быстрого апсайда выглядит сомнительной.

Что такое покрытый колл простыми словами

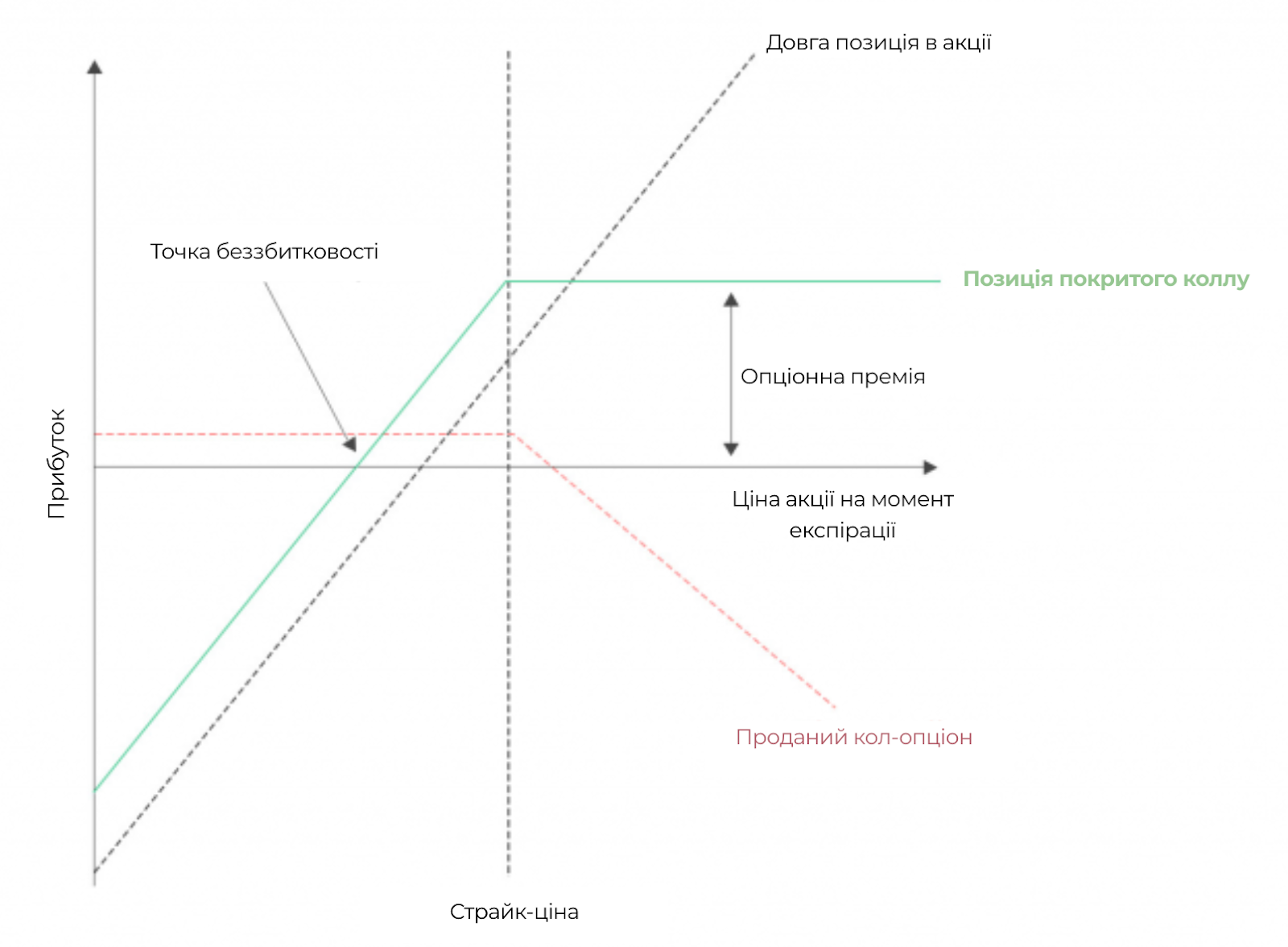

Покрытый колл – это стратегия, при которой инвестор владеет 100 акциями и продает (выписывает) опцион call на эти акции. За это получается премия покупателя опциона. Графически эту конструкцию можно представить как общий финансовый результат всей стратегии:

График покрытого колла

- Черная пунктирная линия (длинная позиция в акции). В случае роста акции на $1 получаете доход в $1, в случае падения на $1 — соответствующий ущерб. Это линейная стандартная зависимость под углом 45°.

- Красная пунктирная линия (продан call-опцион). Если цена акции ниже забастовки, вся полученная премия сохраняется — график носит горизонтальный характер. Если цена превышает забастовку, каждый доллар рост акции превращается в ущерб по опциону – линия направлена вниз.

- Бирюзовая линия (сумма длинной позиции акции и проданного опциона call). Она отражает итоговый финансовый результат – позицию покрытого колла.

Три сценария развития событий

Сценарий 1: значительное падение цен на акции

Опцион сгорает, поскольку покупать акцию за забастовкой нет смысла, если ее рыночная цена ниже. Инвестор остается с подешевевшими акциями, но сохраняет полученную премию.

Ущерб = падение цены акции + полученная премия.

Премия частично компенсирует потери. Например, в случае падения на $10 за премии $2 чистый ущерб будет составлять $8 на акцию.

Сценарий 2: цена акции вблизи уровня безубыточности

Опцион не выполняется, поскольку цена остается у забастовки или чуть ниже. Незначительное падение акции полностью компенсируется премией.

К примеру, акция куплена за $100, call продано за $3, цена акции снижается до $97. Ущерб в $3 компенсируется премией $3, и итоговый результат близок к нулю.

Сценарий 3: цена превышает забастовку

Опцион выполняется и инвестор обязан продать акции по цене забастовки, даже если рынок оценивает их выше. Получается премия плюс прибыль от роста акции до уровня забастовки. Максимальная прибыль при этом ограничена.

Например, акции куплены за $100, продан call с забастовкой $105 за премию $2, а рыночная цена акции выросла до $115:

- акции продаются за $105, а не за $115,

- прибыль = ($105 – $100) + $2 = $7 на акцию,

- упущенная выгода = $10, рост со $105 до $115.

Ограничение потенциала прибыли

После достижения забастовки суммарная линия (бирюзовая линия) становится горизонтальной. Это означает, что дальнейший рост цен на акции до $110, $120 или $200 не влияет на финансовый результат. Прибыль фиксируется на уровне: забастовка – цена покупки + премия.

Условный пример применения

Инвестор владеет 500 акциями компании Ministar Inc. по цене $100. Общая стоимость позиции составляет $50 000. Долгосрочная привлекательность компании не вызывает сомнений, однако в коротком горизонте ожидается скорее консолидация, чем резкое движение вверх или вниз. Задача инвестора – получить дополнительный доход, когда акции находятся в одном диапазоне примерно месяц.

Для получения дополнительного дохода продаются call-опционы с забастовкой в $110 и сроком действия один месяц. Полученная премия — $1,5 за акцию или $750 в целом. Этот доход фиксируется сразу независимо от дальнейшей динамики цены.

Если через месяц акции остаются в диапазоне, опционы сгорают, а премия остается у инвестора. В такой ситуации стратегия демонстрирует максимальную эффективность, ведь обычное владение акциями не принесло бы дохода.

При снижении цены, например до $90, премия частично смягчает потери. Вместо $10 ущерба на акцию фактический минус составляет $8,5. Покрытый колл не является защитой от глубоких кризисов, однако снижает влияние умеренных колебаний.

Если же цена превышает $110, прибыль состоит из роста забастовки и премии, что в этом примере составляет $5750. В то же время, инвестор сознательно отказывается от дальнейшего роста в случае, если рынок пойдет значительно выше. Именно в этом и состоит ключевой компромисс этой стратегии.

Премия $750 в месяц на капитал $50 000 составляет около 1,5% доходности. В годовом исчислении это примерно 18% без учета сложного процента и изменений рыночных условий. Эти характеристики не являются гарантией, но отлично иллюстрируют потенциал стратегии.

Когда стратегия целесообразна

На практике покрытые коллы лучше всего подходят инвесторам, которые:

- готовы пожертвовать частью потенциального роста,

- не ожидают резких движений вверх в коротком горизонте,

- предпочитают стабильный денежный поток вместо максимального апсайда.

Покрытые коллы не устраняют риски и не заменяют фундаментальный анализ. В то же время они позволяют по-другому посмотреть на инвестиционный портфель — не только как ставку на будущий рост, а как актив, способный генерировать доход уже сегодня. Именно в этом состоит практическая ценность этой стратегии.

На практике именно опционы часто становятся инструментом, который позволяет инвестору перейти от теории к системному управлению рисками и доходностью. Однако между тем, как опционы описывают в учебниках, и тем, как они работают в реальном портфеле, большая разница. Именно поэтому все больше инвесторов обращают внимание на практическое обучение, в частности, курс «Опционы для портфельного инвестора» от Биржевого университета, где акцент сделан на поставочных опционах фондового рынка США и реальных стратегиях защиты и повышения эффективности портфеля. Такой подход позволяет не просто понять механику опционов, а научиться применять их в разных фазах рынка – от нисходящих трендов до периодов низкой волатильности.

Подписывайтесь на Первый Бизнесовий в Telegram и Facebook и читайте самые важные и свежие новости первыми!